Deutschland bekommt 112 Millionen Euro geschenkt

In diesem Dezernatsbrief widmen wir uns einer nur scheinbar einfachen Frage: Was kosten uns eigentlich unsere Schulden? Wir zeigen, dass die beiden klassischen Schuldenindikatoren — die Defizit- und die Schuldenquote — diesbezüglich aussageschwach sind: Sie werfen nur wenig Licht auf die tatsächlichen Kosten. Anstatt dessen plädieren wir für die Haushalts-Zinsquote und, als Ergebnis unseres neusten Forschungspapiers, den Gegenwartswert von Staatsanleihen.

Zusammengefasst:

- Deutschland verdient heute durch Schuldenmachen Geld: letzten Mittwoch zum Beispiel 112 Mio. Euro

- Die Defizit- und Schuldenquoten werfen wenig Licht auf die tatsächlichen Kosten unserer Schulden; Zinsquote und Gegenwartswert bieten mehr Einblick

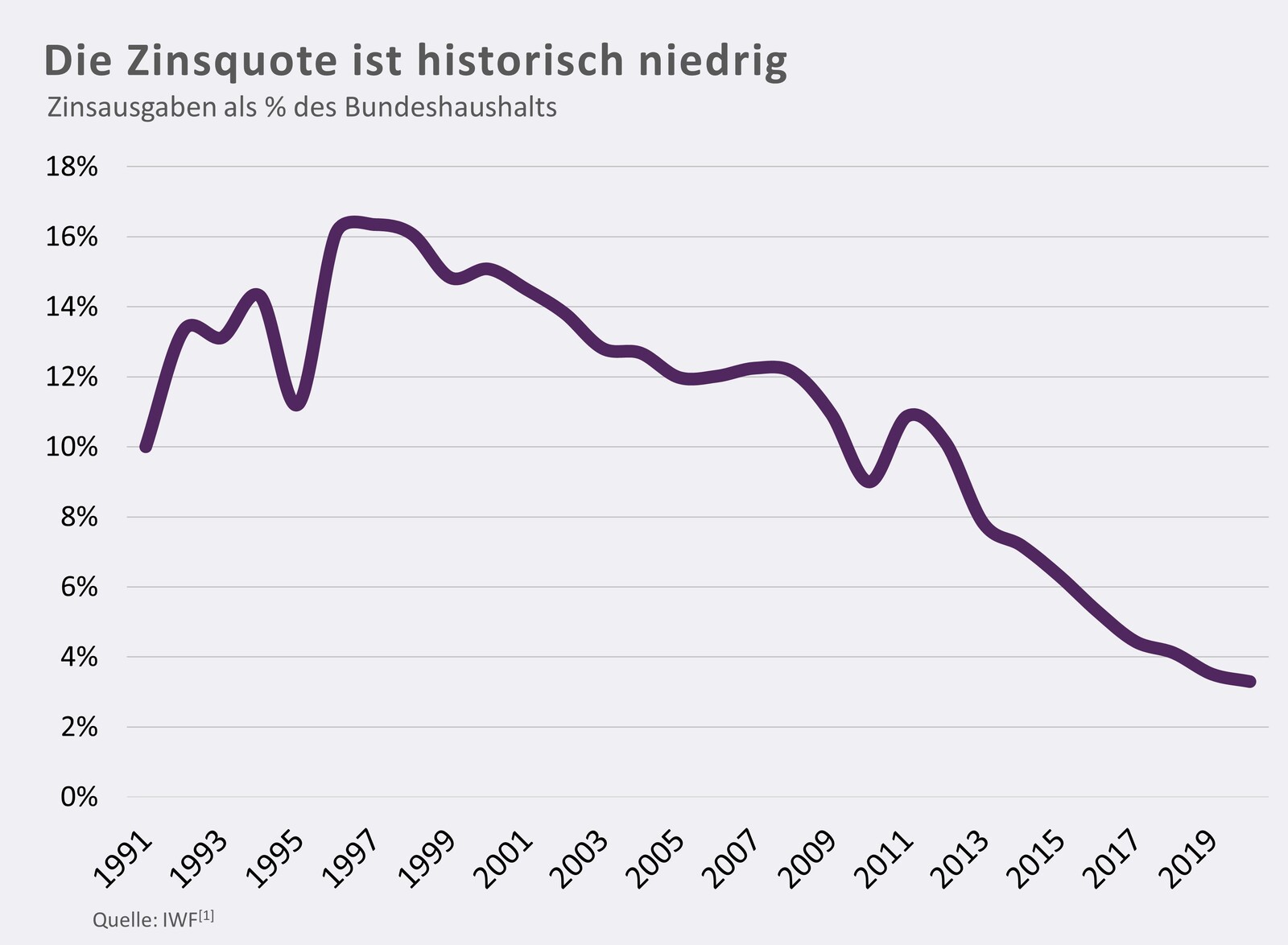

- Die Zinsquote ist auf einem historischen Tiefstand; und Stand heute bekommt Deutschland knapp 20% des Gegenwartswerts neuer Anleihen geschenkt

Seit einiger Zeit wird wieder offener diskutiert, ob Staatsschulden vielleicht doch nicht so schlecht sind wie ihr Ruf, zumindest dann, wenn sie eine Politik finanzieren, die übergeordneten Zwecken dient. Wie eine neue deutsche Finanzpolitik aussehen könnte, die sich primär an gesellschaftlichen Zwecken ausrichtet (wie z.B. guter und produktiver Arbeit für alle und einer raschen und erfolgreichen Nachhaltigkeitswende) und nicht an arbiträren Finanzkennzahlen wie der Schwarzen Null oder an voodooökonomischen Größen wie der NAWRU — diese Frage ist das Herz unseres Hauptforschungsvorhabens dieses Jahr: unser Fiskalprojekt .

Um sie zu beantworten, brauchen wir aber ein klares Verständnis davon, was Staatsschulden sind, woher sie kommen und wie viel sie uns (und damit auch die so oft beschworenen nachfolgenden Generationen) im Laufe der Zeit eigentlich kosten. Nur so kann entschieden werden, wann und ob Schulden sich lohnen.

Heute gibt es was geschenkt

Fangen wir mit dem Status Quo an: Seit einiger Zeit sind die Renditen auf deutsche Staatsanleihen negativ. Das bedeutet, dass der Bund mit neuen Schulden Geld verdient.

Wie das genau funktioniert, zeigt ein tagesaktuelles Beispiel: Letzte Woche hat die Deutsche Finanzagentur eine Aufstockungsauktion für das Bundeswertpapier DE0001141836 durchgeführt. Gut 3,3 Mrd. Euro des Papiers wurden verkauft, dabei bekam der deutsche Staat circa 112 Mio. Euro geschenkt. Denn für das Versprechen, in fünf Jahren 3.307 Mio. Euro zurückzuzahlen, haben ihm Investoren letzte Woche 3.419 Mio. Euro bezahlt. Theoretisch könnte der Staat diese 3.419 Mio. nun zur Seite legen, in fünf Jahren die 3.307 Mio. an Tilgung zahlen, und hätte — da das Papier mit 0% bezinst ist — am Ende 112 Mio. Euro als geschenkten Überschuss übrig.

Real existierende Negativzinsen

Dieses Beispiel demonstriert, wie negative Renditen auf deutsche Staatsanleihen in der Praxis zustandekommen. Dies geschieht nämlich nicht, weil der sogenannte Kupon der Anleihe negativ ist und die Besitzer der Anleihe dem Bund jedes Jahr einen kleinen Betrag überweisen müssen. Sondern dadurch, dass bei der Ausgabe einer Anleihe der Ausgabepreis deutlich über ihrem Nominalwert liegt. So haben Investoren letzte Woche 103,39 Euro gezahlt (der tatsächliche Ausgabepreis der Anleihe), um einen Anspruch auf 100 Euro Rückzahlung (ihr Nominalwert) in fünf Jahren zu erwerben. Zusammen mit einem 0%-Kupon ergibt diese Kombination eine effektive Negativrendite. Genauer gesagt: Die Kosten von Neuverschuldung sind negativ. Der Staat gewinnt.

Die zwei Irrlichter: Defizit und Schuldenquote

Betrachtet man Staatsschulden im Moment, sieht es also gut aus. Doch wie können wir ihre Kosten im Allgemeinen beurteilen?

Heute werden dafür vor allem zwei Kennzahlen verwendet, die beide die Größe unserer Schulden relativ zum Bruttoinlandsprodukt (BIP) angeben: die Schuldenquote und das Defizit (jeweils als Prozent vom BIP). Doch keine der beiden Zahlen zeigt die tatsächlichen Kosten unserer Schulden an.

Die fortlaufenden Kosten der Staatsverschuldung bestehen aus den Zinszahlungen, die der Bund den Besitzern der Anleihen zahlen muss. Die Zinsen werden dabei (inflationsindexierte Anleihen ausgenommen) vor Ausgabe einer Anleihe festgelegt und bleiben während ihrer Laufzeit konstant.[2]

Um die Größe dieser Kosten einzuschätzen, kann man den Anteil des Haushalts betrachten, der für Zinsausgaben aufgewendet werden muss. Diese Gelder stehen nicht für andere Haushaltsausgaben (wie z.B. Investitionen in Schulen, Straßen, Pflegepersonal oder Gesundheit) zur Verfügung. Auch wenn sie nicht verschwinden — die Zinsen fließen schließlich an die Besitzer der Staatsanleihen, von denen sie ausgegeben, investiert, oder bei denen sie besteuert werden können — haben sie also Opportunitätskosten.

Doch bezüglich dieser Kosten sind sowohl die Defizit- als auch die Schuldenquote aussageschwach. Bei negativen Renditen führen höhere Defizite zu einer Entlastung des Haushaltes: neue Schulden bedeuten — in diesen Umständen — geschenktes Geld und daher mehr Platz für andere Ausgaben. Wer nur auf die Defizitquote schaut und die Zinsen ignoriert kann sich also gewaltig irren.

Auch die Schuldenquote kann hier in die Irre führen: So mussten z.B. 1992 knapp 14% des Bundeshaushalts für Zinskosten aufgewandt werden, trotz einer eher geringen Schuldenquote von 41% des BIPs. 2020 hingegen entfielen nur circa 3% des Bundeshaushalts auf Zinskosten, trotz einer deutlich höheren Schuldenquote von circa 70% des BIPs. Die Korrelation zwischen Schuldenquote und Zinslast ist also lose.

Indirekte Kosten von Schulden

Neben diesen direkten Kosten können Staatsschuld indirekte Kosten haben. Zu hohe Schulden, so die Logik, könnten die Zinsen in die Höhe treiben — sowohl direkt, da mehr Schulden eine höhere Nachfrage am Kapitalmarkt bedeuten, als auch indirekt, da es die Zentralbank dazu bewegen könnte, den Leitzins anzuheben. Dies wiederum könnte (kreditfinanzierte) private Investitionen abwürgen und damit auch das Wachstum.

Doch auch hier hilft eine reine Betrachtung von Defizit- und die Schuldenquote kaum weiter. Die führende Studie zum Thema Schuldenquote und Wachstum fand , dass die Beziehung zwischen Schuldenstand und Wachstum von Land zu Land und Zeit zu Zeit sehr unterschiedlich ist. Ein klarer Schwellenwert, ab dem Schulden das Wachstum dramatisch verlangsamen, ist nicht bekannt.[3]

Die Korrelation zwischen Defiziten und Zinsen wiederum hat sich in der jüngeren Vergangenheit als kontraintuitiv erwiesen: In den USA zum Beispiel waren die ausgeglichenen Haushalte Ende der 1990er mit Zinsen zwischen 4% und 6% verbunden, während in Jahren wie 2009 oder 2020 Rekorddefizite (von 10% bzw. 15% des BIPs) mit Zinsen von 1% bis 3% einhergingen.

Kostenrisiken von Schulden

Wenn Defizit und Schuldenquote wenig über die tatsächlichen Kosten der Bundesschuld aussagen, können sie uns dann wenigstens über deren Kostenrisiken informieren? Insbesondere: können uns die Defizit- und Schuldenquoten dabei helfen, die haushälterischen Auswirkungen bzw. die Wahrscheinlichkeit von Zinsveränderungen besser zu verstehen?

Auf den ersten Blick ja: Ceteris paribus führt ein größeres Defizit zu höheren Zinsen. Und bei einem hohen Schuldenstand hat ein Zinsanstieg tendenziell einen größeren Effekt auf die Zinskosten, als wenn der Schuldenstand niedrig ist.

Doch auf den zweiten Blick ist auch hier Vorsicht geraten. Ceteris paribus ist eine vereinfachende Annahme, die in der Realität nie der Fall ist. In den letzten Jahren hat sich gezeigt: Gerade in unsicheren Zeiten, in denen tendenziell höhere Haushaltsdefizite gemacht werden, fallen die Zinsen auf deutsche Staatsanleihen, anstatt zu steigen, da diese als sicherer Hafen gelten. Während die Rendite auf 10-Jährige Bundesanleihen im Januar 2020 zum Beispiel noch bei circa -0,3% stand, war sie im Dezember 2020 auf -0,6% gefallen.

Und was den Schuldenstand angeht, so zählt nicht die absolute Schuldenquote, sondern der Anteil der Bundesschuld, der in den kommenden Jahren zur Refinanzierung ansteht. Denn nur auf diesen Anteil werden die „neuen“ Zinsen fällig. Der Rest der Bundesschuld läuft, auch wenn die Renditen am Markt sich geändert haben, zu den Zinskosten weiter, zu denen die ursprünglichen Anleihen ausgegeben wurden. Wo nur ein geringes Volumen pro Jahr fällig wird, würde ein Zinsanstieg auch bei einem hohen Schuldenstand nur einen geringen Effekt auf den Haushalt haben.

Die bessere Alternative: Zinskosten

Wir plädieren also dafür, von Schuldenquote und Defizit als Kennzahlen für die Kosten deutscher Staatsschulden Abstand zu nehmen. Anstatt dessen halten wir einen direkten Blick auf Zinskosten als Prozent des Haushalts für produktiver. Dies sagt direkt aus, wie viel Druck auf andere Ausgabekategorien — z.B. Investitionen, Rentenzuschüsse, oder Bildungsausgaben — durch Staatsschulden verursacht wird. Durch diese Metrik betrachtet wird schnell klar, dass die Kosten unserer Schulden heute auf einem historischen Tiefpunkt liegen (siehe Abbildung).

Time after time

Aber: Nobody is perfect. Auch dieser Indikator hat eine Schwäche. Er hat lediglich die heutige Lage im Blick, die zeitliche Dimension von Zinsen (und Tilgung) lässt er außen vor. Dabei werden Bundesanleihen erst über einen gewissen Zeitraum zurückgezahlt oder refinanziert, oft nach zehn Jahren, teils erst nach dreißig.

Ob die reale Last der Schulden zu diesem Zeitpunkt noch genauso hoch ist wie heute, hängt dabei von Faktoren wie dem BIP-Wachstum, der Inflation und der Zinsentwicklung ab.

Wenn sich z.B. das BIP zwischen Ausgabe und Rückzahlung einer Anleihe verdoppelt,[4] Zinsen und Inflation aber bei 0% bleiben, dann muss der Bund, gemessen am BIP, am Fälligkeitstag nur die Hälfte zurückzahlen. Für die Tilgung von Anleihen, die zum Ausgabezeitpunkt 3% des BIPs entsprachen, bräuchte der Bund dann zum Rückzahlungszeitpunkt nur Einnahmen in Höhe von 1,5% des (dann doppelt so großen) BIPs. Die zukünftige Last der heutigen Schulden wäre dann deutlich geringer als sie heute auf den ersten Blick scheinen würde.

Um diese Faktoren miteinzubeziehen ist jedoch ein bisschen mehr Mathematik erforderlich, als diesem Dezernatsbrief gut stehen würde. Daher seien neugierige LeserInnen auf unser neuestes Papier verwiesen, das sich genau diesem Thema widmet. Dort empfehlen wir den Gegenwartswert von Staatsanleihen als nützlichen Indikator.

Was so sichtbar wird: bei einer um die Zeitdimension erweiterten Betrachtung erhält Deutschland heute nicht nur 3% geschenkt (wie bei der Auktion letzte Woche geschehen), sondern, falls Zinsen und Inflation circa bei ihren heutigen Werten bleiben, knapp 20%. So betrachtet erscheint die Kosten-Nutzen Abwägung in Sachen Staatsschulden in einem neuen Licht.

Abschließend sei dabei gesagt, dass auch diese Indikatoren (alleine genommen) keine abschließende Beurteilung über die Kosten und Risiken von Staatsschulden geben können. Um zum Beispiel die direkten Konsequenzen höherer Zinsen auf den Haushalt abzuschätzen — sprich die Schwere des Zinsänderungsrisikos — muss ein Blick darauf geworfen werden, welcher Anteil des ausstehenden Portfolios im kommenden Jahr fällig wird. Um zu verstehen, was höhere oder niedrigere Staatsschulden für Ungleichheit oder internationale Kapitalflüsse bedeuten, muss — neben vielen anderen Dingen — die Halterstruktur deutscher Anleihen bekannt sein. Das Inflationsrisiko, welches mit neuen Schulden einhergehen kann, erfordert wiederum eine gesamtwirtschaftliche Betrachtungsweise, und kann selbst dann (beim heutigen Stand der Forschung) nur sehr grob geschätzt werden.

Ebenso wenig wie man also von anderen Einzelindikatoren ein holistisches Bild erwarten kann, kann man es von der Zinsquote und dem Gegenwartswert erwarten. Auch wenn diese zwei Schritte in die richtige Richtung darstellen gilt: Um einer zweckorientierten Finanzpolitik zu dienen, müssen Staatsschulden deutlich differenzierter betrachtet werden als dies heute der Fall ist.

Fußnoten

[1] Datengrundlage: IWF Government Finance Statistics database: https://data.imf.org/?sk=a0867067-d23c-4ebc-ad23-d3b015045405 [2] Am Ende der Laufzeit einer Anleihe wird zwar zusätzlich ihre Tilgung fällig. Doch diese wird in der Regel durch die Ausgabe neuer Staatsanleihen finanziert, so dass es hier zwar Zahlungsströme aber keine zusätzlichen Kosten gibt, außer den bereits oben erwähnten Zinskosten. Diese können nach einer Refinanzierung natürlich höher oder niedriger sein, in Abhängigkeit von dem Zinssatz, zu dem die Anschlussanleihe ausgegeben wird mit der die Tilgung der auslaufenden Anleihe finanziert wird. [3] Im ersten Papier zu diesem Datensatz, Reinhart & Rogoff 2010, wurde noch von einem Schwellenwert von 90% des BIPs gesprochen, ab dem die Staatsverschuldung das Wachstum schlagartig ausbremse. Dieser Schwellenwert hat sich als falsch herausgestellt und verschwand, nachdem einige Methodenfehler korrigiert waren. [4] Bei 30-jährigen Anleihen ein durchaus realistisches Szenario: Bei 2% Wachstum (pro Jahr) hat sich nach 35 Jahren das BIP verdoppelt.Der Dezernatsbrief ist ein zweiwöchentlicher Kommentar zu aktuellen Fragen der deutschen und europäischen Ökonomie. Über Feedback und Anregungen freuen wir uns und erbitten deren Zusendung an info[at]dezernatzukunft.org

Darüber hinaus:

- Haben wir unsere neue Webseite gelaunched; wir freuen uns über jegliches Feedback.

- Bietet unser Schuldenbremse 101 einen Überblick zu allen relevanten und technischen Begriffen.

- Skizziert René Geißler ein kommunales Investitionsprogramm für das nächste Jahrzehnt.

Für den Ausblick:

- Am 19.04. diskutiert Philippa bei der digitalen Europaserie der Hans Boeckler Stiftung zum Thema “Vereinigte Staaten von Europa”.

- Sind wir Partner des diesjährigen Tag der Progressiven Wirtschaftspolitik der Friedrich Ebert Stiftung, mit der wir am 29.4. ein Panel zu sozial-ökologischer Transformation und Vollbeschäftigung organisieren.

- Darüber hinaus findet ebenfalls am 29. April ab 19 Uhr unser Stammtisch statt. Mit unserem Gast Julia Friedrichs sprechen wir über ihr Buch “Working Class” und den Wert der Arbeit.

Hat dir der Artikel gefallen?

Teile unsere Inhalte