Wie weiter mit dem Gas?

Philippa Sigl-Glöckner, Janek Steitz, Max Krahé

Bereits vor dem russischen Lieferstopp stellten die hohen Gaspreise eine besondere Herausforderung für die Finanz- und Wirtschaftspolitik dar. Angesichts sich vervielfachender Preise ist klar, dass Verbraucher und Unternehmen staatliche Unterstützung benötigen werden und dass diese in jedem Fall beträchtliche Volumina umfassen wird. Daher halten wir es allein aus finanzieller Perspektive für essenziell, sich damit zu befassen, wie möglichst zeitnah eine zuverlässige Gasversorgung mit überschaubaren Kostenrisiken sichergestellt werden kann – ohne fossile Lock-in Effekte zu kreieren, die die Klimapolitik konterkarieren. Im Folgenden skizzieren wir unser Verständnis der Situation sowie die unserer Meinung nach plausibelsten Lösungsansätze. Ob diese aber tatsächlich beide Ziele – zuverlässige und bezahlbare Gasversorgung einerseits, keine Gefährdung der Klimaziele andererseits – erreichen können, finden wir schwer einzuschätzen. Wir freuen uns daher diese Woche besonders über Input und Feedback der Expertinnen und Experten in unserer Leserschaft.

Teure Ausgangslage

Bereits vor dem Ende russischer Gaslieferungen war klar, dass die steigenden Gaspreise auch den Staat finanziell stark fordern werden. Schließlich machen Heizkosten einen wesentlich größeren Anteil der Mehrkosten für Haushalte aus als Strom und auch Unternehmen werden die steigenden Gaspreise nicht vollends absorbieren können. Das DIW schätzt, dass selbst ein eher klein dimensionierter Gaspreisdeckel ca. 20 Mrd. Euro pro Jahr kostet.[1] Es kommen also potenziell sehr große Ausgaben auf den deutschen Staat zu. Die benötigten Gelder fließen in das Ausland, tragen also auch nichts dazu bei, die deutsche Wirtschaft zu unterstützen. Das Leben wird schlicht teurer.

Das Ende russischer Gaslieferungen

Vor zwei Wochen hat nun Russland die Gaslieferungen nach Deutschland komplett eingestellt. Das bedeutet nicht nur, dass Deutschland mit weniger Gas klarkommen muss. Es verschärft auch die Lage bei den Preisen: Pipelinegas wie das russische wird mittels langfristiger Verträge verkauft. Diese langfristigen Verträge enthalten zwar keine fixen Preise, sondern Preisformeln, die sich zum Beispiel am Ölpreis oder am Gas-Spotmarkt – also den täglich neu verhandelten Marktpreisen – orientieren. Trotzdem verändern sich die Preise in den Langfristverträgen wesentlich langsamer als der Preis am Spotmarkt.

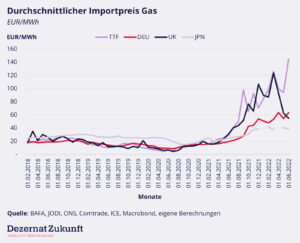

Wie genau die Preisformeln aussehen ist nicht öffentlich. Man vermutet aber, dass die vertraglich geregelten Preise einen Durchschnitt historischer Werte abbilden oder es Dämpfungsklauseln gibt, die verhindern, dass außergewöhnlich große Preisschwankungen am Spotmarkt voll durchschlagen. Das erklärt, wieso die deutschen Importpreise in letzter Zeit viel langsamer anstiegen als der TTF, der für Deutschland relevante Spotmarktpreis in den Niederlanden (siehe Abbildung 1). Stattdessen hatten wir fast japanische Verhältnisse. Japan importiert fast ausschließlich über langfristige Verträge und hatte daher vergleichsweise geringe Preisanstiege zu verkraften.

Abbildung 1

Ritt auf der Kanonenkugel

Mit dem Wegfall des russischen Gases werden deutsche Gasimporteure jedoch zukünftig mehr direkt am Spotmarkt einkaufen müssen. Das Beispiel Vereinigtes Königreich zeigt, was für Auswirkung das auf die Importpreise haben könnte. Dort stiegen die Preise bisher wesentlich schneller und mehr oder weniger synchron mit dem Spotmarktpreis an (eine Ausnahme bildet der Juni 2022, da das Vereinigte Königreich in dem Monat insgesamt sehr wenig Gas und kaum Flüssiggas kaufte).

Eine Verschiebung des Handels hin zum Spotmarkt ist für Konsumenten und Unternehmen aus zwei Gründen ein Problem: Erstens könnten so die Gaspreise noch sehr viel schneller steigen als bisher. Allein von Juni bis Mitte September – also in ca. 3,5 Monaten – hat der europäische Spotmarkt TTF wieder gut 75 Euro oder gut 50% zugelegt. Zuletzt stiegen die Verbraucherpreise für Gas um 40% pro Jahr. Zweitens würde die Unsicherheit für Gasabnehmer signifikant zunehmen, da Preise in dem kurzfristigen und knappen Gasmarkt massiv schwanken. Es wäre wie der Ölpreis auf Stereoiden, der Realität gewordene Albtraum von Zentralbanken, ein kleiner Ritt auf der Kanonenkugel.

Dabei ist insbesondere unklar, ob (und falls ja, wie gut) bei derart volatilen Preisen die Absicherung über Terminmärkte und eine Vebraucherpreisglättung über Großhändler funktionieren würde. Sollten diese Preisschwankungen in erhöhtem Maß auf industrielle und private Endverbraucher durchschlagen, müssten die deutschen und europäischen Energie- und energieintensiven Industrien (z.B. die Chemie) in Zukunft mit einer wesentlich volatileren Kostenbasis umgehen. Haushalte müssten sich auf hohe und massiv schwankende Energiekosten einstellen. Und selbst wenn eine Glättung der Preise in Zukunft wieder funktioniert, so würde das erhöhte Einkaufsrisiko zu höheren Absicherungskosten bzw. Risikomargen führen. Das Tätigen langfristiger Investitionsentscheidungen wäre so oder so erschwert.

Der Markt und die 50€

Eine Handlungsoption für die Regierung wäre nun zu versuchen, den Spotmarkt unter Kontrolle zu bekommen indem man ein Käuferkartell gründet oder gar die EU den Gaseinkauf für die Unternehmen der Mitgliedsstaaten übernimmt (so schlägt es der Think Tank Bruegel vor). Ein solches Käuferkartell soll verhindern, dass mehr als nötig gezahlt wird, damit alles frei verfügbare Flüssiggas nach Europa anstatt nach Asien geht.

Das ist insbesondere dann interessant, falls am europäischen Markt heute weit mehr gezahlt wird als nötig, um alles verfügbare Flüssiggas zu erhalten. Karsten Neuhoff, Energieexperte des DIWs, argumentiert zum Beispiel, dass bereits bei einem Preis von 50 Euro/MWh fast alles verfügbare Flüssiggas nach Europa verkauft wird und höhere Preise das Angebot kurzfristig (innerhalb der nächsten zwei Jahre) nicht erhöhen. Zahlt man 300 Euro/MWh, bekäme man lediglich 6% des Vorkrisenbedarfs an Gas mehr, da die Nachfrage aufgrund der extrem hohen Preise in Asien zurückgeht.

Wir finden es herausfordernd zu verstehen, wie belastbar diese Zahlen sind. Viel spricht dafür, dass 50 Euro/MWh die Kosten so gut wie aller aktiven LNG-Projekte decken, so dass höhere Preise kurzfristig, also in den nächsten ein bis zwei Jahren, kein neues Angebot schaffen. Aus der Angebotsperspektive sind höhere Preise also kurzfristig nicht geeignet, um zusätzliches Gas zu gewinnen.

Unsicher ist jedoch, wie viel dieser fixen Menge an Gas Europa durch Preise oberhalb von 50 Euro/MWh zusätzlich anziehen kann. Während Japan existentiell auf LNG-Importe angewiesen ist und sich einen Bieterwettkampf mit Europa leisten kann, wurde in anderen asiatischen Abnehmerländern bereits beobachtet, dass bestehende Langfristverträge gebrochen wurden und – unter in Kauf nehmen der Strafzahlungen – Lieferungen kurzfristig nach Europa umgelenkt wurden. Die höheren Preise haben hier anscheinend gezogen. Gleichzeitig war die chinesische Nachfrage nach LNG Importen, die traditionell zu 70% über den Spotmarkt gedeckt wurde (Karplus et al. 2022, S. 6), durch Corona-Lockdowns schwächer als üblich. Wie und ob ein Hochfahren der chinesischen Wirtschaft die Preisschwelle beeinflusst, ab der Europa den Großteil des verfügbaren LNGs anziehen kann, ist unklar. Zu guter Letzt gibt es eine Reihe LNG-Importprojekte, die aufgrund der hohen Preise kurzfristig pausiert wurden. Ob und zu welchen Preisen (zum Beispiel bereits ab 100 oder 80 Euro/MWh, oder erst unterhalb von 50 Euro) diese wieder aktiviert werden würden, welche Preise also notwendig sind, um den Wettbewerb mit ihnen um Volumina zu gewinnen, scheint uns ebenfalls unsicher.

Langfristige Verträge

Neben der politischen Herausforderung, die ein gemeinsamer oder zumindest koordinierter Einkauf darstellt, ist also unklar, wie weit er den Preis tatsächlich drücken kann. Darüber hinaus stellen wir uns aber auch die Frage, ob hier der exklusive Fokus der Politik liegen sollte. Es wäre zwar wünschenswert, durch ein Käuferkartell zumindest die größten Preisspitzen zu verhindern, doch auch mit weniger Käufern bleibt es ein kurzfristiger Markt, der unter Knappheit stark reagieren kann und wenig Preissicherheit bietet. Sowohl für Verbraucher als Unternehmen ist das problematisch, da man sich nicht auf Preise einstellen kann.

Die Crux ist folgende: Europa muss russisches Gas durch planbare und bezahlbare Alternativen ersetzen. Das geht auch bei schnellstmöglichen Fortschritten bei erneuerbarer Wärme- und Stromerzeugung und Effizienzmaßnahmen vermutlich nicht ohne eine Ausweitung des für Europa verfügbaren LNG-Volumens, was Investitionen in Produktion und Transportinfrastruktur, vor allem LNG-Verflüssigungsterminals, erfordert. Diese Investitionen wiederum sind so risikobehaftet, dass sie nur von Langfristverträgen ausgelöst werden, nicht durch höhere aber volatilere Spotmarktpreise. Unsere Klimaziele sagen aber gleichzeitig, dass der globale Gasverbrauch durch die Verschiebung des europäischen Gasverbrauchs von Pipeline- zu Flüssiggas nicht ansteigen darf. Dies spricht gegen Investitionen im großen Stil, insbesondere im Produktionsbereich.

Wir sehen trotzdem drei gute Gründe dafür, langfristige Verträge mit amerikanischen und anderen Flüssiggasproduzenten abzuschließen: Erstens reduzieren langfristige Verträge die Preisvolatilität; zweitens kostet US-Flüssiggas aktuell ein Fünftel des TTFs (siehe „Henry Hub“, der Benchmark-Preis für US-Flüssiggas, in Abbildung 2).

Abbildung 2

Drittens müsste das erworbene Flüssiggas nicht zwangsweise über 20 Jahre – die übliche Laufzeit dieser Verträge – in Deutschland konsumiert werden. Falls die russischen Gasvolumina über neue Kanäle auch mittel- und langfristig nicht ihr Vorkriegsniveau erreichen, weil zum Beispiel sowohl Pipeline- als auch LNG-Projekte sich ohne westliche Firmen nur schleppend realisieren lassen, könnte in Deutschland nicht gebrauchtes Flüssiggas (womöglich zu einem Abschlag) an Schwellenländer weiterverkauft werden, die Gas als Übergangstechnologie auch in den 2040er Jahren noch benötigen. Die zusätzlichen Investitionen würden dann zwar eine globale Verschiebung von (russischem) Pipeline-Gas zu LNG auslösen, aber das Gesamtvolumen an Gas nicht erhöhen. Falls die russischen Volumina ihre Vorkriegshöhe wiedererreichen, wäre es aus Klimagesichtspunkten erforderlich, dass das über die Langfristverträge erworbene Flüssiggas im Boden bleibt. Die Tätigung der Investition erfordert, dass auch in diesem Fall für das Gas gezahlt wird; dies wäre der Preis für Energieunabhängigkeit von Russland bei planbaren Preisen und ohne die Klimaziele zu verletzen. Eine solche Vertragsstruktur würde wiederum sehr wahrscheinlich nur mit staatlichen Garantien funktionieren.

Wenn man eine Überwindung der Abhängigkeit von russischem Gas als geopolitische Notwendigkeit setzt, dann scheinen uns Langfristverträge mit amerikanischen und anderen Flüssiggasproduzenten als der Weg des geringsten Übels. Sie reduzieren die Volatilität und ermöglichen Investitionen insbesondere in neue Transportinfrastruktur. Wenn dies ohne die Verletzung der Klimaziele geschehen soll, dann muss die Möglichkeit in Kauf (und in die Verträge) genommen werden, dass gewisse Teile des gekauften Gases am Ende im Boden bleiben. Das ist nicht unbedingt günstig, aber planbar. Dauerhafte Einkäufe am Spotmarkt wären keins von beiden.

Wir danken Alex Froley von ICIS für den spannenden Austausch zu LNG-Märkten. Alle hier skizzierten Positionen, Ungenauigkeiten oder Fehler sind unsere.

Fußnoten

[1] Gedeckelt würden hier die ersten 8000 kWh Verbrauch pro Haushalt (der durchschnittliche Verbrauch einer 60m2 Wohnung) bei 7,5, Cent/kWh. Es wird ein Marktpreis von 150 Euro/MWh angenommen, seit Juli liegt der Preis darüber, zuletzt bei 220 Euro/MWh. 50% der deutschen Haushalte heizt mit Gas, es müssten dazu noch Lösungen für Haushalte mit Heizöl und Fernwärme gefunden werden.

Medien- und Veranstaltungsbericht 01.09.2022

- Veröffentlichungen:

- Am 07.09. gab es eine Premiere: Der erste Dezernats-Comic ist erschienen! Florian Kern hat zusammen mit dem Zeichner Tim Brackmann die Geschichte erzählt, wie die Theorie der Geldmengensteuerung sich in den 1970er Jahren bei Zentralbanken durchsetzen konnte und wie sie noch lange propagiert wurde, als bereits klar war, dass sie falsch ist. Sollten wir dieses Format in Zukunft weiterverfolgen? Über Feedback zum Comic freuen wir uns besonders!

- Am 08.09. hat Chatham House einen Bericht über die Zukunft der Demokratie und ihrer Beziehung zur Marktwirtschaft veröffentlicht, bei dem Max ein Koautor ist. Der Bericht identifiziert rapiden wirtschaftlichen Strukturwandel, wachsende Ungleichheit sowie die Entpolitisierung von Wirtschafts-, Geld- und Finanzpolitik als Mechanismen, die das Fundament der Demokratie in Europa schwächen, und macht Vorschläge, wie diesen Bedrohungen begegnet werden könnte.

- Am 09.09. erschien ein Artikel von Philippa in der Wirtschaftswoche. Unter der Überschrift „Dringend gesucht: ein politischer CFO, der jetzt alle Hebel in Bewegung setzt!“ argumentierte Philippa, dass es gerade in unseren heutigen, unsicheren Zeiten fatal wäre, sich auf die zwei alten Säulen deutscher Finanz- und Geldpolitik zu verlassen: Weder eine restriktive Geldpolitik noch ein dogmatisches Festhalten an der Schuldenbremse sind geeignet, um die vor uns liegenden Aufgaben zu lösen.

- Medien, Erwähnungen und Zitate:

- Philippa war zu Gast bei dem Podcast „Tearing Down Walls“ und hat darüber gesprochen, wie eine gute und klimagerechte Zukunft finanziert werden kann.

- Martin Greive, Julian Olk und Frank Specht zitierten Philippa in einem Artikel im Handelsblatt vom 04.09. zum dritten Entlastungspaket der Bundesregierung.

- Florian Kern wurde am 07.09. vom 1 Frühstücksfernsehen zum Thema steigender Heizkosten und ihrer Bedeutung für private Haushalte befragt.

- Der Stern berichtete am 10.09. über Florians Twitter-Thread zum Zusammenhang von Geldmenge und Inflation. Florians Thread griff den Disput zwischen Frank Thelen und Ulrike Herrmann zu diesem Thema bei Markus Lanz auf und stellte fest – wie in unserem Papier und dem kürzlich veröffentlichten Comic herausgearbeitet – dass Thelens Aussagen zum Zusammenhang von Geldmenge und Preisen falsch waren.

- Am 14.09. erschien ein Papier des Klima-Bündnis zum Thema kommunaler Klimaschutz, in dem unser Papier zu diesem Thema zitiert wurde.

- In ihrer Kolumne „Gastwirtschaft“ vom 08.09. in der Frankfurter Rundschau hat Friederike Reimer uns mit freundlichen Worten erwähnt und festgestellt, dass „Thinktanks wie das Dezernat Zukunft und die Initiative Finanzwende ihr Wissen um komplexe Fragen der Finanzpolitik auf zugängliche Weise“ teilen. Es freut uns, dass unsere Arbeit gut (und verständlich) ankommt!

- Veranstaltungen:

- Am 06.09. diskutierte Philippa in der Landesvertretung Baden-Württemberg mit Minister Danyal Bayaz, Prof. Lars Feld und Jens Spahn MdB darüber, wie die Zeitenwende das Verhältnis von Staat, Wirtschaft und Gesellschaft verändert.

- Am 07.09. hat Philippa bei der AG Steuerpolitik der SPD Bundestagsfraktion einen Vortrag zum Umgang mit der aktuellen Inflation gegeben.

- Am 08.09. hat Philippa einen Impuls gegeben beim Roundtable „The Political Economy of the Green Transition“, organisiert vom ZOE Institut in Zusammenarbeit mit der Heinrich-Böll-Stiftung und Adam Tooze.

- Am 13.09. haben Philippa und Kristina im Rahmen des Mercator Kollegs ein Seminar gegeben, in dem sie mit jungen Ökonom:innen über aktuelle finanzpolitische Fragen gesprochen haben.

- Am 22.09. wird Philippa auf der Konferenz der Alfred Herrhausen Gesellschaft Unter der Überschrift „Wohin wandeln wir (uns)?“ wird sie mit Paulina Fröhlich, Zarah Bruhn und Dr. Wolf Heinrich Reuter über die wirtschaftlichen Herausforderungen in Deutschland und ihre Folgen für die Demokratie diskutieren.

- Am 23.09. wird Philippa an der Science Movie Night der VW-Stiftung im Schloss Herrenhausen in Hannover teilnehmen. Es wird der Film „Margin Call“ vorgeführt, Philippa wird anschließend auf einem Podium das Thema “Zukunft der Finanzwirtschaft”

- Der finanzpolitische Jugenddialog von FiscalFuture, eine unserer Partnerorganisationen im Rahmen des European Macro Policy Networks, rückt näher: Am 24.09.22 findet er in Berlin statt! Philippa wird dort zum Thema „Was hilft gegen die Inflation?“ sprechen.

- Am 27.09. wird Philippa beim Webtalk „Zukunft der Finanzpolitik in Krisenzeiten“ des BDI mit Lars Feld, Armand Zorn MdB und Prof. Christian Kaeser darüber diskutieren, wie die Herausforderungen der Finanzierung der Staatsverschuldung und die Sicherung von Wohlstand und einem attraktiven Wirtschaftsstandort Deutschland bewältigt werden können.

- Am 28.09. wird Philippa beim Frankfurt Forum on US-European GeoEconomics mit Maria Demertzis, Andreas Dombret und Geoffrey Okamoto über die internationale Rolle des Euros und des Dollars sprechen.

- Am 29.09. stellt Philippa im Rahmen des Deutschen Stiftungstags die Arbeit des Dezernat Zukunft vor und teilt ihre Erfahrungen als Direktorin und Geschäftsführerin.

Der Geldbrief ist unser Newsletter zu aktuellen Fragen der Geldpolitik und der Finanzmärkte. Über Feedback und Anregungen freuen wir uns und erbitten deren Zusendung an philippa.sigl-gloeckner[at]dezernatzukunft.org

Hat dir der Artikel gefallen?

Teile unsere Inhalte